土地の評価について

地目ごとに固定資産評価基準に基づいて評価額を算出します。

1.住宅用地に対する課税標準の特例措置

住宅用地とは

次のものをいいます。

- 専用住宅(もっぱら人の居住の用に供する家屋)の敷地の用に供されている土地:その土地の全部(ただし、家屋の床面積の10倍まで)

- 併用住宅(居住部分の割合4分の1以上)の敷地の用に供されている土地:その土地の面積(ただし、家屋の床面積の10倍まで)に一定の率を乗じて得た面積に相当する土地

住宅用地に対する課税標準の特例

住宅用地に係る固定資産税、都市計画税については、その負担を特に軽減する必要から、その面積の広さによって小規模住宅用地と一般住宅用地に分けて課税標準の特例措置が適用されます。

| 区分 | 課税標準額 (固定資産税) |

課税標準額 (都市計画税) |

|---|---|---|

| 住宅用地 1戸につき200平方メートル以下の部分 (小規模住宅用地) |

評価額×6分の1(特例率) | 評価額×3分の1(特例率) |

| 住宅用地 200平方メートルを超える部分 (一般住宅用地) |

評価額×3分の1(特例率) | 評価額×3分の2(特例率) |

(例)一戸の住宅の敷地が300平方メートルであるときは、このうちの200平方メートルまでの部分が小規模住宅用地となり、これを超える100平方メートル部分が一般住宅用地となります。

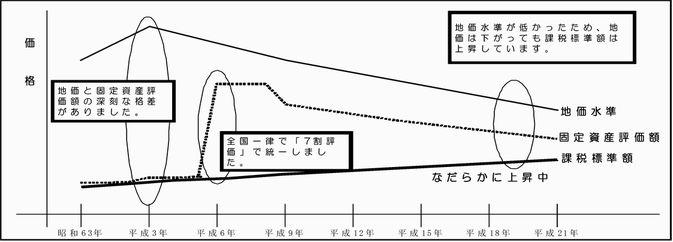

2.宅地の税負担の調整措置

平成8年度までの宅地の税負担は、大部分の土地が評価額の上昇割合に応じてなだらかに上昇する負担調整措置等が行われてきましたが、平成9年度の評価替えに伴い、課税の公平の観点から、地域や土地によりばらつきのある負担水準(評価額に対する前年度課税標準額の割合)を均衡化させることを重視した税負担の調整措置が講じられ、宅地について負担水準の高い土地は税負担を引き下げまたは据え置き、負担水準の低い土地はなだらかに税負担を上昇させることによって負担水準のばらつきの幅を狭めていく仕組みが導入されました。

- 「負担水準」とは:個々の宅地の課税標準額が評価額に対してどの程度まで達しているかを示すもの

次の算式によって求められます。

負担水準=前年度課税標準額÷新評価額に住宅用地特例率(3分の1または6分の1)を掛けたもの

お問い合わせ

時津町役場税務課 固定資産税係

所在地:郵便番号851-2198 長崎県西彼杵郡時津町浦郷274番地1

電話番号:095-865-6096

- この記事に関するお問い合わせ先

-

税務課 固定資産税係

〒851-2198

長崎県西彼杵郡時津町浦郷274-1

電話番号:095-865-6096(直通)

ファックス番号:095-882-9293(代表)

更新日:2020年02月07日